(Staats-)Anleihen für Einsteigerinnen*: 5 Gründe, warum wir diese Anlageklasse mögen!

Lange Zeit war es still um Staatsanleihen, denn viele Staatsanleihen haben entweder Verluste abgeworfen oder brauchten extrem lange Laufzeiten, um einen positiven Ertrag zu erzielen. Doch mit der Zinswende ändert sich aktuell das Standing von Staatsanleihen. Und wir finden, diese unterschätzte Anlageklasse ist auf jeden Fall einen Blick wert. Darum Vorhang auf für den Auftritt der Staatsanleihe!

Was ist eine Staatsanleihe?

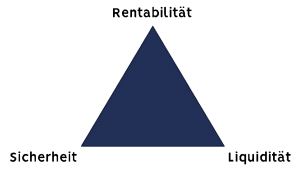

Wenn du eine Staatsanleihe erwirbst, leihst du diesem Staat dein Geld. Staaten geben Staatsanleihen aus, um ihre Ausgaben zu finanzieren. Dafür erhältst du – wie bei einem normalen Kredit – einen fest vereinbarten Zinssatz für eine fest vereinbarte Laufzeit. In Deutschland gibt es zum Beispiel Staatsanleihen mit Laufzeiten zwischen 1 und 30 Jahren. Dabei gilt: je länger die Laufzeit und je geringer die Kreditwürdigkeit des Staats, desto höher der Zinssatz und damit dein Gewinn (siehe Magisches Dreieck der Geldanlage). Am Ende der Laufzeit erhältst du das verliehene Geld vollständig zurück, sofern der Staat nicht pleitegeht. Es gibt übrigens auch green bonds, also nachhaltige Staatsanlagen. Mehr dazu kannst du hier nachlesen.

4 Gründe für Staatsanleihen

- Sicherheit: Staatsanleihen gelten in der Regel als sichere Anlageform, da sie von Regierungen ausgegeben werden. Der Gläubiger ist also ein ganzes Land. Aber auch hier gilt: Achte auf Länder mit guter Bonität (also die Fähigkeit, Schulden zurückzuzahlen) und soliden Finanzstrukturen, denn so kannst du die Ausfallwahrscheinlichkeit und somit dein Risiko minimieren. Hier kannst du dich über die Bonität verschiedener Länder informieren. Das beste Rating, das eine Staatsanleihe erhalten kann ist „AAA“ – das schlechteste „D“.

- Planbare Renditen: Staatsanleihen bieten einen von Anfang an festgelegten Zinssatz und somit auch eine planbare Rendite (im Gegensatz zu Aktien). Die Zinsen werden in der Regel jährlich ausgezahlt. Staatsanleihen können also eine zuverlässige Einkommensquelle sein. Zur Einordnung: An die aktuellen Zinssätze von Tagesgeldkonten (ungefähr 3 %) würdest du mit einer zweijährigen deutschen Staatsanleihe (2,8 %) herankommen.

- Liquidität: Staatsanleihen werden an der Börse gehandelt und können dadurch schnell und unkompliziert liquide gemacht werden. Du kannst deine Staatsanleihe vor Ablauf der Laufzeit (eventuell mit Abschlag) verkaufen. Du kannst deine Anlage also schnell wieder zu Cash zu machen, solltest du auf dein investiertes Kapital zugreifen müssen.

- Diversifikation: Staatsanleihen weisen normalerweise eine niedrige Korrelation zu Aktien auf, d. h., wenn Aktienkurse einbrechen, bleiben Anleihen davon eher unberührt. Dadurch können Staatsanleihen eine sinnvolle Risikostreuung in dein Portfolio bringen, die das Gesamtrisiko reduziert.

Praktische Umsetzung

Du kannst in einzelne Anleihen investieren oder, was wir empfehlen würden, in einen Anleihen-ETF. Wenn du in einen Anleihen-ETF investierst, funktioniert das in der Praxis ganz ähnlich wie bei einem Aktien-ETF. Zum Beispiel bei extraetf.com kannst du nach Anleihen-ETFs suchen. Der ETF investiert für dich in Staatsanleihen mit verschiedener Laufzeit, sodass du dich nicht darum kümmern musst, nach Ablauf einer Staatsanleihe neu zu investieren.

Schreib uns gerne in die Kommentare: Investierst du in Anleihen? Falls nein, wieso nicht?

*Wegen der besseren Lesbarkeit benutzen wir nur die weibliche Form. Alle anderen Menschen sind explizit mitgemeint.

Tags: Anleihen, Finanzen, Investieren, Staatsanleihen

Guten Tag,

Ich habe Interesse halber nach Staatsanleihen ETF gesucht, bin mit extraetf.com nicht klar gekommen.

Können Sie mir Namen und aktuelle Konditionen nennen?

Grüße Dr. Bettina Mensing,

Was ist die Empfehlung bzw. Einschätzung für einen Staatsanleihen ETF der Eurozone mit gemischter Laufrate, in den teuer investiert wurde 2021/2022 und der dann 20% seither verloren hat? Wie verhält sich so ein Fonds? z. B. DBX0AC Lässt frau ihn liegen und wartet? Wie lange braucht es, dass er sich unter der aktuellen Zinslage „erholt“? Wo kann frau sich informieren?

Liebe Grüße und vielen Dank